半岛平台在系列政策扰动下,中国公立医疗机构终端呼吸系统用药市场跌宕起伏,格局洗牌。目前呼吸系统化药已有82个品种过评,倍特、仁合益康、扬子江领跑过评榜,23个药品(以通用名计)已纳入国采,多个畅销品种销售额遭遇“滑铁卢”;7个品种备战第十批集采,倍特、福安、仁合益康、石四药、扬子江等企业多个品种在列。

近年来,受疫情、集采、医保谈判及重点监控等一系列政策措施影响,呼吸系统用药市场跌宕起伏。

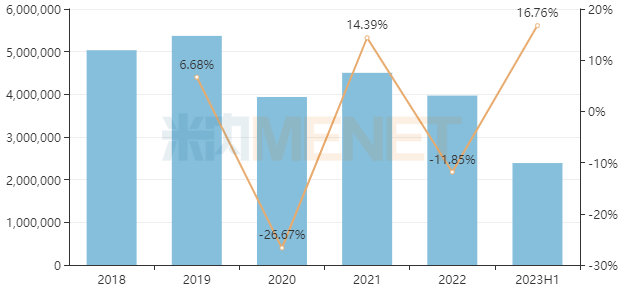

米内网数据显示,呼吸系统用药此前在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端销售额持续攀升,从2013年的超过260亿元增长至2019年的接近540亿元;随后进入调整期,2020年、2022年分别大跌26。67%、11。85%,市场接近240亿元。

从细分类别上看,阻塞性气管疾病用药是呼吸系统用药销售主力,占据46。05%的市场份额;咳嗽和感冒用药位列第二,2023年上半年销售额大幅增长逾29%;排名第三的全身用抗组胺药2020年至今市场份额均超过10%。

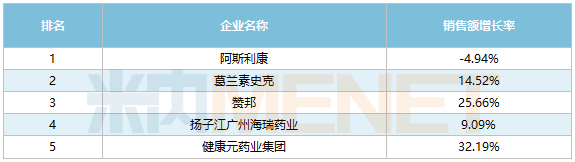

从企业排名上看,阿斯利康自2013年以来持续位列第一,但市场份额呈现下滑趋势;葛兰素史克于2022年打败勃林格殷格翰跻身第二,此次再次蝉联;赞邦近年来排名稳步上升,2018年首进TOP20,2023年上半年排名已上升至第三;健康元可谓“黑马”,2021、2022年公司产品销售额分别增长815。08%、142。90%,2022年销售额一举突破10亿元,空降第七位,2023年上半年排名上升至第五。

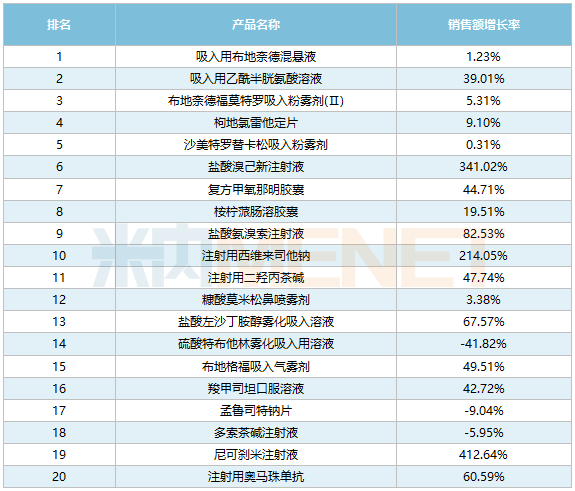

呼吸系统用药TOP20产品中,吸入用布混悬液、吸入用乙酰半胱氨酸溶液、布福莫特罗吸入粉雾剂(Ⅱ)依次位列前三,2023年上半年销售额均超过10亿元。

10个产品销售额涨逾40%,其中注射液暴涨412。64%、盐酸溴己新注射液暴涨341。02%、注射用西维来司他钠暴涨214。05%,3款注射剂2023年上半年销售额均已超过2022年全年。

品牌TOP20中,阿斯利康有3个品牌上榜,其中布福莫特罗吸入粉雾剂(Ⅱ)、吸入用布混悬液分别位居第一、第二;意大利凯西制药、健康元均有2个品牌上榜,其中健康元的盐酸左沙丁胺醇雾化吸入溶液、吸入用布混悬液分别增长35。43%、28。60%。

米内网数据显示,目前呼吸系统用药有82个品种已有企业过评/视同过评,涉及210余家药企(以集团计)。

10个品种过评企业超过10家,包括盐酸氨溴索注射液(52家)、多索茶碱注射液(26家)、吸入用异丙托溴铵溶液(18家)、硫酸特布他林雾化吸入用溶液(16家)、地氯雷他定口服溶液(15家)、吸入用硫酸沙丁胺醇溶液、孟鲁司特钠咀嚼片、盐酸左沙丁胺醇吸入溶液、盐酸氨溴索口服溶液、盐酸溴己新注射液等。

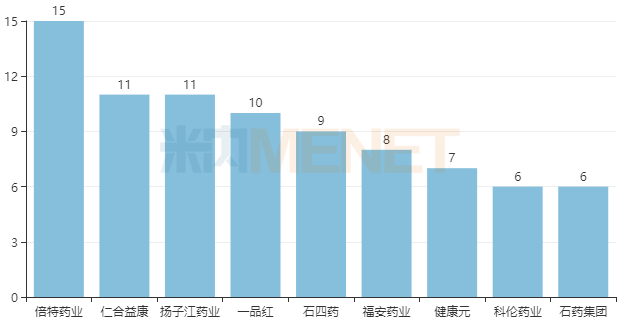

从过评企业上看,倍特药业领跑,过评品种数多达15个;仁合益康、扬子江药业以11个品种并列第二;一品红、石四药半岛·体育中国官方网站平台登陆、福安药业分别有10个、9个、8个品种过评;健康元有7个品种过评,科伦药业、石药集团各有6个品种过评。

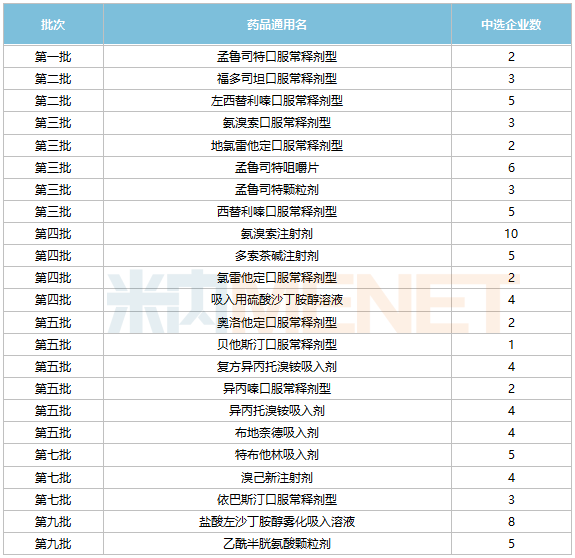

在已落地执行的八批九轮化药集采中,呼吸系统用药分别有1个、2个、4个、6个、3个、2个药品(以通用名计)被纳入,合计23个药品。

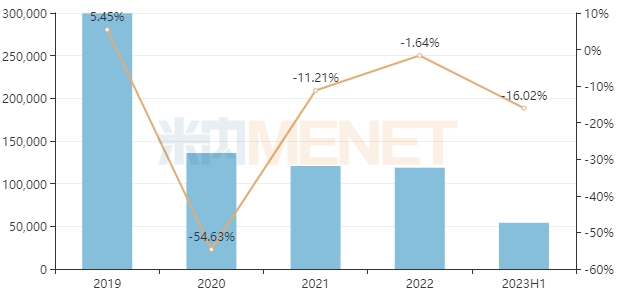

作为首个被纳入集采的呼吸系统用药,孟鲁司特是一种选择性白三烯受体拮抗药,属于非激素类抗炎药,是治疗哮喘、过敏性鼻炎的常用药物。孟鲁司特口服常释剂型被纳入第一批集采,咀嚼片、颗粒剂同时被纳入第三批集采。米内网数据显示,孟鲁司特在中国公立医疗机构终端销售峰值为2019年的接近30亿元,2020-2022年销售额分别同比下滑54。63%、11。21%、1。64%,2022年销售额已不足12亿元,2023年上半年销售额同比下滑16。02%。

除了孟鲁司特,氨溴索、多索茶碱、布等呼吸科畅销药随后也被纳入集采,销售额纷纷遭遇“滑铁卢”。其中,布在中国公立医疗机构终端销售峰值为2019年的超过82亿元,2021年该品种被纳入第五批集采,并于2021年10月落地执行,2022年销售额暴跌49。20%。值得一提的是,2023年1月13日,国家卫健委发布《第二批国家重点监控合理用药药品目录》,布赫然在列,市场仍然承压。

除去已纳入国家集采的品种,目前呼吸系统化药还有7个品种,或有机会被纳入接下来的第十批集采,包含4个口服液体剂、2个注射剂及1个吸入剂。

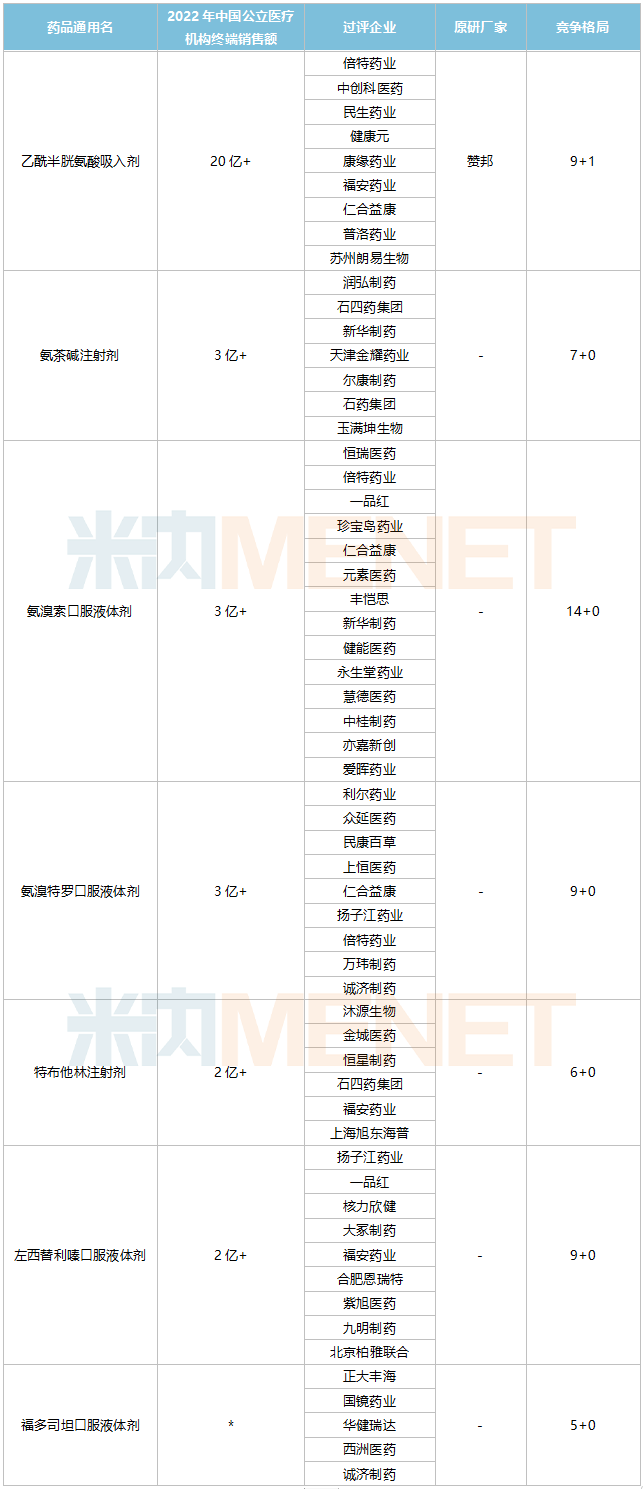

米内网数据显示,7个品种2022年在中国公立医疗机构终端销售规模合计超过36亿元。其中,乙酰半胱氨酸吸入剂以超20亿元领跑,在2023H1中国公立医疗机构终端呼吸系统用药产品排名中,吸入用乙酰半胱氨酸溶液排名第二。

从竞争格局看,氨溴索口服液体剂竞争最激烈半岛·体育中国官方网站平台登陆,过评企业多达14家;乙酰半胱氨酸吸入剂、氨溴特罗口服液体剂、左西替利嗪口服液体剂过评企业均有9家;福多司坦口服液体剂仅有5家企业过评,竞争格局较好。

从过评企业上看,倍特药业、福安药业、仁合益康等3家企业过评品种数量均为3个,石四药集团、扬子江药业、一品红、新华制药、诚济制药等5家企业均有2个品种在列。

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。数据统计截至1月20日,如有疏漏,欢迎指正!

访问手机版

微信公众号